Πλήθος έξω από κατάστημα της τράπεζας American Union στην Νέα Υόρκη εν μέσω κύματος ανάληψης καταθέσεων στις αρχές της Μεγάλης Ύφεσης

Το Μεγάλο Κραχ του 1929 ή αλλιώς Κραχ της Γουόλ Στριτ του 1929, (Wall Street Crash of 1929), γνωστό και ως Χρηματιστηριακό Κραχ του 1929 ή απλώς Μεγάλο Κραχ, ήταν ένα σημαντικό κραχ του αμερικανικού χρηματιστηρίου που συνέβη το φθινόπωρο του 1929. Ξεκίνησε τον Σεπτέμβριο και ολοκληρώθηκε στα τέλη Οκτωβρίου, όταν και οι τιμές των μετοχών στο χρηματιστήριο της Νέας Υόρκης κατέρρευσαν.

Ήταν το πιο καταστροφικό κραχ του χρηματιστηρίου στην ιστορία των Ηνωμένων Πολιτειών, λαμβάνοντας υπόψη την πλήρη έκταση και τη διάρκεια των συνεπειών του. Το μεγάλο κραχ συνδέεται κυρίως με την 24η Οκτωβρίου 1929, που ονομάζεται Μαύρη Πέμπτη, την ημέρα της μεγαλύτερης πώλησης μετοχών στην ιστορία των ΗΠΑ, και την 29η Οκτωβρίου 1929, που ονομάζεται Μαύρη Τρίτη, όταν οι επενδυτές αντάλλαξαν κάποια 16 εκατομμύρια μετοχές στο Χρηματιστήριο της Νέας Υόρκης σε μια μέρα. Το κραχ, που ακολούθησε το κραχ του Χρηματιστηρίου του Λονδίνου τον Σεπτέμβριο, σηματοδότησε την έναρξη της Μεγάλης Ύφεσης .

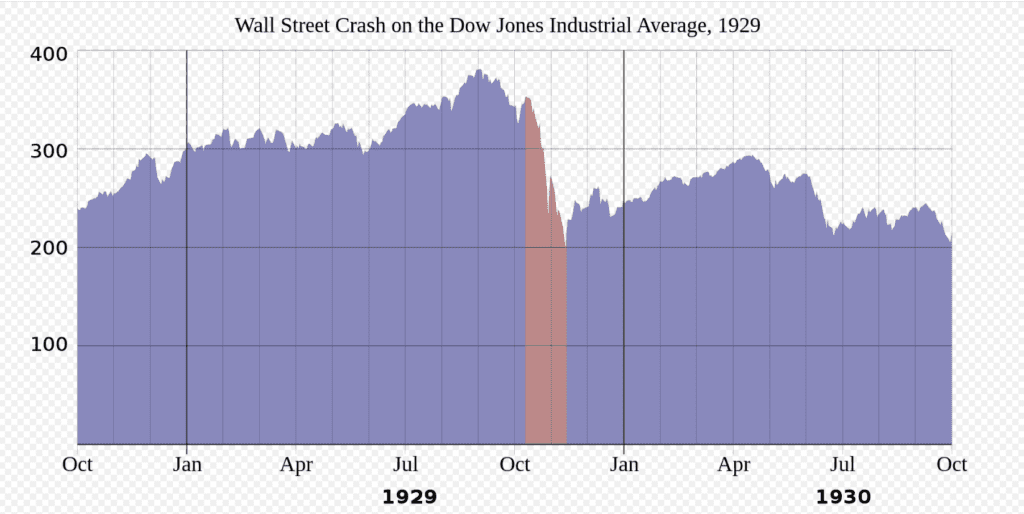

Ο χρηματιστηριακός δείκτης Dow Jones, 1928–1930

Η « Εξαλλη δεκαετία του είκοσι », η δεκαετία μετά τον Πρώτο Παγκόσμιο Πόλεμο που οδήγησε στο κραχ, ήταν μια εποχή πλούτου και υπερβολής. Βασιζόμενοι στο μεταπολεμικό αίσθημα αισιοδοξίας, οι Αμερικανοί της υπαίθρου μετανάστευσαν στις πόλεις σε τεράστιους αριθμούς κατά τη διάρκεια της δεκαετίας με την ελπίδα να βρουν μια πιο ευημερούσα ζωή στον διαρκώς αυξανόμενο βιομηχανικό κλάδο της Αμερικής.

Παρά τον εγγενή κίνδυνο της κερδοσκοπίας, υπήρξε η ευρεία άποψη ότι η χρηματιστηριακή αγορά θα συνέχιζε να αυξάνεται για πάντα: στις 25 Μαρτίου 1929, όταν η Ομοσπονδιακή Τράπεζα εξέδωσε ανακοίνωση προειδοποιώντας για εκτεταμένα φαινόμενα κερδοσκοπίας, σημειώθηκε ένα ‘μίνι’ κραχ καθώς οι επενδυτές άρχισαν να πωλούν μετοχές με γρήγορο ρυθμό, εκθέτοντας τα σαθρά θεμέλια της αγοράς. Δύο ημέρες αργότερα, ο τραπεζίτης Charles E. Mitchell ανακοίνωσε ότι η εταιρεία του, η National City Bank, θα παράσχει πίστωση 25 εκατομμυρίων δολαρίων για να σταματήσει την πτωτική πορεία της αγοράς. Η κίνηση του Μίτσελ οδήγησε σε προσωρινή διακοπή της χρηματοπιστωτικής κρίσης και το επιτόκιο διατραπεζικού δανεισμού μειώθηκε από 20 σε 8 τοις εκατό. Ωστόσο, η αμερικανική οικονομία παρουσιάζε δυσοίωνα σημάδια: Η παραγωγή χάλυβα μειώθηκε, ο κλάδος κατασκεύων ήταν υποτονικός, οι πωλήσεις αυτοκινήτων μειώθηκαν και οι καταναλωτές συσσώρευαν μεγάλα χρέη λόγω της ύπαρξης φθηνής πίστωσης.

Παρά όλα τα σήματα κινδύνου στην οικονομία και τις αναστολές συνναλλαγών στο χρηματιστήριο τον Μάρτιο και τον Μάιο του 1929, οι μετοχές συνέχισαν την άνοδό τους τον Ιούνιο και τα κέρδη συνεχίστηκαν σχεδόν αμείωτα μέχρι τις αρχές Σεπτεμβρίου 1929 (ο μέσος όρος του Dow Jones κέρδισε περισσότερο από 20% μεταξύ Ιουνίου και Σεπτεμβρίου). Η αγορά βρισκόταν εν μέσω εννεαετής πορείας στην οποία ο δείκτης του Dow Jones δεκαπλασιάζεται, κορυφώνοντας στις 381,17 στις 3 Σεπτεμβρίου 1929. Λίγο πριν από τη συντριβή, ο οικονομολόγος Irving Fisher διακήρυξε περίφημα «Οι τιμές των μετοχών έχουν φτάσει σε κάτι που μοιάζει με ένα μόνιμα υψηλό επίπεδο». Η αισιοδοξία και τα οικονομικά κέρδη της μεγάλης ανοδικής αγοράς κλονίστηκαν μετά από μια ευρέως δημοσιοποιημένη πρόγνωση του οικονομικού ειδικού Roger Babson στις αρχές Σεπτεμβρίου ότι “έρχεται ένα κραχ και μπορεί να είναι τρομερό”. Γι’ αυτό και η αρχική πτώση του Σεπτεμβρίου ονομάστηκε από τον Τύπο «Ρήγμα Babson». Αυτή ήταν η αρχή του Μεγάλου Κράχ, αλλά μέχρι και την έλευση της σφοδρής φάσης του τον Οκτώβριο, πολλοί επενδυτές θεωρούσαν το «Ρήγμα Babson» του Σεπτεμβρίου ως μία “υγιή διόρθωση” και μία ευκαιρία για περαιτέρω αγορές μετοχών.

Στις 20 Σεπτεμβρίου 1929, το Χρηματιστήριο του Λονδίνου κατέρρευσε όταν ο κορυφαίος Βρετανός επενδυτής Clarence Hatry και πολλοί από τους συνεργάτες του φυλακίστηκαν για απάτη και πλαστογραφία. Το κραχ του Λονδίνου αποδυνάμωσε σημαντικά την αισιοδοξία των αμερικανικών επενδύσεων στις αγορές του εξωτερικού και στις ημέρες πριν από το κραχ, η αγορά ήταν έντονα ασταθής. Περίοδοι πωλήσεων και υψηλών όγκων συνναλαγών διανθίστηκαν με βραχείς περιόδους ανόδου των τιμών και ανάκαμψης.

Το Κράχ

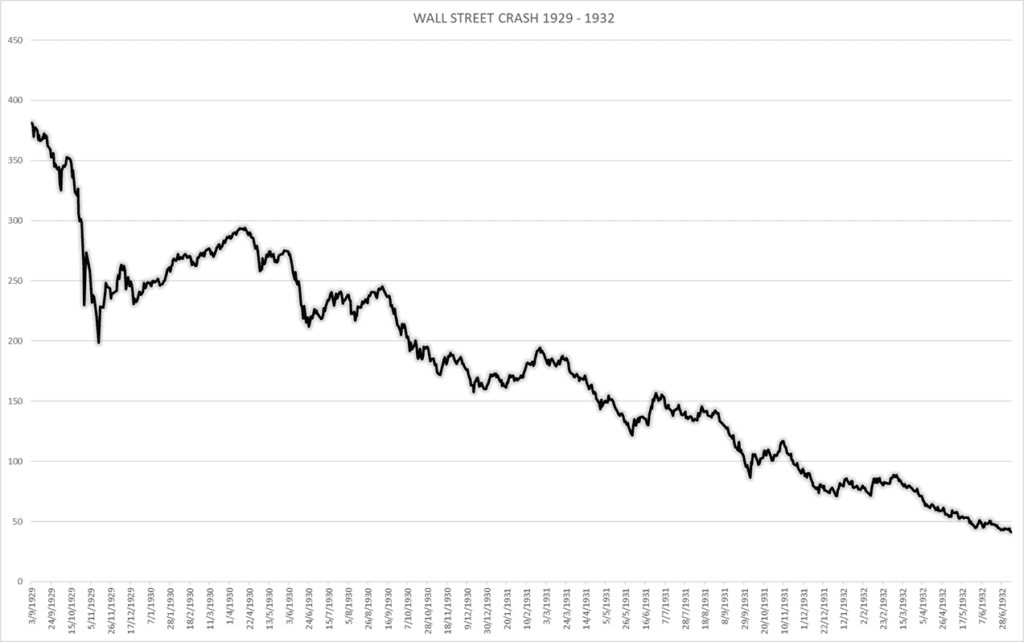

Γενικός Χρηματιστηριακός Δείκτης του Χρηματιστηρίου της Wall Street από το 1929, λίγο πριν από το κραχ έως το 1932 όταν η τιμή έφτασε στο ναδίρ

Οι πωλήσεις μετοχών εντάθηκαν στα μέσα Οκτωβρίου. Στις 24 Οκτωβρίου, η «Μαύρη Πέμπτη», η αγορά έχασε το 11% της αξίας της με την έναρξη συναλλαγών. Ο τεράστιος όγκος σήμαινε ότι η καταγραφή των τιμών στον τηλέτυπο που χρησιμοποιούσαν τα χρηματιστηριακά γραφεία της εποχής σε όλη τη χώρα μεταβαλλόταν με καθυστέρηση ωρών, και έτσι οι επενδυτές δεν είχαν ιδέα για την ακαριβή τιμή των μετοχών διαθέσιμων προς συναλλαγή. Αρκετοί κορυφαίοι τραπεζίτες της Wall Street συναντήθηκαν για να βρουν μια λύση στον πανικό και το χάος στην αγορά. Στη συνάντηση συμμετείχαν ο Thomas W. Lamont, αναπληρωτής επικεφαλής της Morgan Bank, Albert Wiggin, επικεφαλής της Chase National Bank , και ο Charles E. Mitchell, πρόεδρος της National City Bank της Νέας Υόρκης . Επέλεξαν τον Richard Whitney, αντιπρόεδρο του Χρηματιστηρίου της Νέας Υόρκης, για να ενεργήσει για λογαριασμό τους.

Με την οικονομική υποστήριξη των τραπεζιτών πίσω του, ο Whitney υπέβαλε προσφορά για να αγοράσει 25.000 μετοχές της US Steel στα 205 $ ανά μετοχή, τιμή πολύ πάνω από την τρέχουσα αγορά. Καθώς παρακολουθούσαν οι έμποροι, η Whitney υπέβαλε στη συνέχεια παρόμοιες προσφορές σε μετοχές θεσμικών εισηγμένων εταιριών, οι τιμές των οποίων καθόριζχαν το κλίμα της αγοράς. Η τακτική ήταν παρόμοια με εκείνη που είχε τερματίσει τον Πανικό του 1907 και πέτυχε να σταματήσει τη διολίσθηση. Ο χρηματιστηριακός δείκτης Dow Jones Industrial Average ανέκαμψε, κλείνοντας με πτώση μόνο 6,38 μονάδων για την ημέρα.

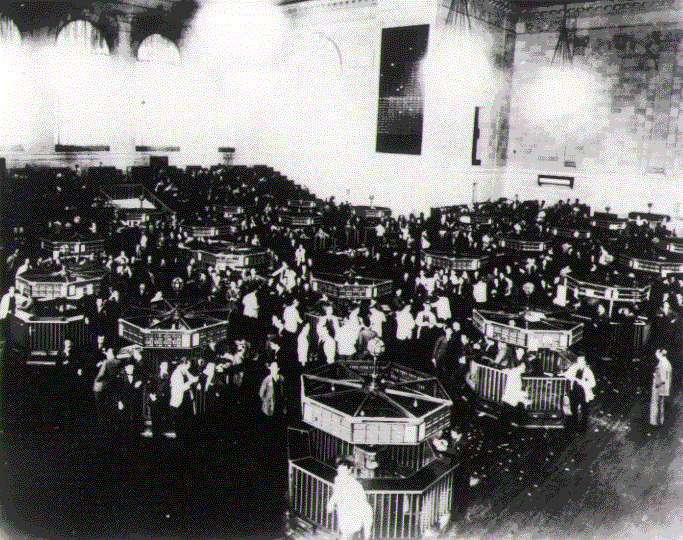

Ο χώρος συναλλαγών του κτηρίου του Χρηματιστηρίου της Νέας Υόρκης το 1930, έξι μήνες μετά το κραχ του 1929

Στις 28 Οκτωβρίου, την «Μαύρη Δευτέρα», μια αυξανόμενη μερίδα επενδυτών των οποίων οι θέσεις απαιτούσαν περαιτέρω κεφάλαια για να διατηρηθούν, αποφάσισαν να εξέλθουν των θέσεων τους, πουλώντας τις μετοχές τους ; η πτώση συνεχίστηκε με απώλειες 38,33 μονάδων, ή 12,82% του δείκτη Dow, πτώση που αποτελούσε ρεκόρ ημέρας.

Στις 29 Οκτωβρίου 1929, η «Μαύρη Τρίτη» έπληξε τη Wall Street καθώς οι επενδυτές πούλησαν περίπου 16 εκατομμύρια μετοχές στο Χρηματιστήριο της Νέας Υόρκης σε μία μόνο μέρα. Χάθηκαν δισεκατομμύρια δολάρια, χρεοκοπώντας χιλιάδες επενδυτές. Την επόμενη μέρα, το πανικόβλητο ξεπούλημα μετοχών έφτασε στο αποκορύφωμά του με ορισμένες μετοχές να μην έχουν αγοραστές σε καμία τιμή. Ο Dow έχασε επιπλέον 30,57 μονάδες ή 11,73%, σημειώνοντας συνολική πτώση 23% σε δύο ημέρες.

Στις 29 Οκτωβρίου, ο William C. Durant ένωσε τις δυνάμεις του με μέλη της οικογένειας Rockefeller και άλλους οικονομικούς γίγαντες σε μια συσπειρωμένη προσπάθεια αγοράς μεγάλου αριθμού μετοχών για να δείξουν στο κοινό την εμπιστοσύνη τους στην αγορά, αλλά οι προσπάθειές τους απέτυχαν να σταματήσουν τη μεγάλη πτώση των τιμών. Ο τεράστιος όγκος των μετοχών που πουλήθηκαν εκείνη την ημέρα έκανε τον τυλέτυπο να συνεχίσει να εκπέμπει μέχρι και τις 7:45 το απόγευμα.

| Ημερομηνία | Αλλαγή | % Αλλαγή | Κλείσε |

|---|---|---|---|

| 28 Οκτωβρίου 1929 | −38,33 | −12.82 | 260,64 |

| 29 Οκτωβρίου 1929 | −30,57 | −11.73 | 230.07 |

Μετά από μια μονοήμερη ανάκαμψη στις 30 Οκτωβρίου, όταν ο Dow ανέκτησε 28,40 μονάδες, ή 12,34%, για να κλείσει στις 258,47 μονάδες, η αγορά συνέχισε να πέφτει, φτάνοντας σε ένα ενδιάμεσο χαμηλό στις 13 Νοεμβρίου 1929, με τον Dow να κλείνει στις 198,60. Στη συνέχεια, η αγορά ανέκαμψε για αρκετούς μήνες, ξεκινώντας στις 14 Νοεμβρίου, με τον Dow να κερδίζει 18,59 μονάδες για να κλείσει στις 217,28 και να φθάνει σε δευτερεύουσα κορύφωση κλεισίματος ( ένα ράλι ανόδου στις αγορές) στις 294,07 μονάδες στις 17 Απριλίου 1930. Στη συνέχεια, ο Dow ξεκίνησε μια άλλη, πολύ μεγαλύτερη, σταθερή διολίσθηση από τον Απρίλιο του 1930 έως τις 8 Ιουλίου 1932, όταν έκλεισε στο 41,22, το χαμηλότερο επίπεδό του του 20ού αιώνα, καταλήγοντας σε απώλεια 89,2% για τον δείκτη σε λιγότερο από τρία χρόνια.

Ξεκινώντας στις 15 Μαρτίου 1933 και συνεχίζοντας την υπόλοιπη δεκαετία του 1930, ο Dow άρχισε να ανακτά σιγά σιγά το έδαφος που είχε χάσει. Οι μεγαλύτερες ποσοστιαίες αυξήσεις του Dow Jones σημειώθηκαν στις αρχές και στα μέσα της δεκαετίας του 1930. Στα τέλη του 1937, υπήρξε μια απότομη πτώση στο χρηματιστήριο, αλλά οι τιμές διατηρήθηκαν πολύ πάνω από τα χαμηλά του 1932. Ο Dow Jones δεν επέστρεψε στην κορύφωση που έκλεισε στις 3 Σεπτεμβρίου 1929, μέχρι τις 23 Νοεμβρίου 1954.

Συνέπειες

Το 1932, η Επιτροπή Pecora ιδρύθηκε από τη Γερουσία των ΗΠΑ για να μελετήσει τα αίτια της συντριβής. Το επόμενο έτος, το Κογκρέσο των ΗΠΑ ψήφισε τον νόμο Glass–Steagall ο οποίος επέβαλε τον διαχωρισμό μεταξύ του εμπορικού σκέλους των τραπεζών, το οποίο λαμβάνει καταθέσεις και χορηγεί δάνεια, και του επενδυτικού σκέλους των τραπεζών, που αναλαμβάνει, εκδίδει και διανέμει μετοχές, ομόλογα και άλλους τίτλους .

Στη συνέχεια, οι χρηματιστηριακές αγορές σε όλο τον κόσμο εισήγαγαν μέτρα για την δυνατότητα αναστολής συναλλαγών σε περίπτωση ραγδαίας πτώσης, ισχυριζόμενοι ότι τα μέτρα θα αποτρέψουν τέτοιες πωλήσεις πανικού. Ωστόσο, το μονοήμερο κραχ της Μαύρης Δευτέρας, 19 Οκτωβρίου 1987, όταν ο βιομηχανικός μέσος όρος Dow Jones έπεσε 22,6%, καθώς και η Μαύρη Δευτέρα της 16ης Μαρτίου 2020 (−12,9%), ήταν το καθένα χειρότερο σε απόλυτα ποσοστά από οποιοδήποτε ημέρα συναλλαγών του κραχ του 1929 (αν και η συνδυασμένη πτώση 25% της 28-29ης Οκτωβρίου 1929 ήταν μεγαλύτερη από εκείνη της 19ης Οκτωβρίου 1987 και παραμένει η χειρότερη διήμερη πτώση μέχρι και την 9η Οκτωβρίου 2021 ).

Δεύτερος Παγκόσμιος Πόλεμος

Η αμερικανική κινητοποίηση για τον Β’ Παγκόσμιο Πόλεμο στα τέλη του 1941 οδήγησε περίπου δέκα εκατομμύρια ανθρώπους εκτός του εργατικού δυναμικού. Ο Δεύτερος Παγκόσμιος Πόλεμος είχε δραματική επίδραση σε πολλά μέρη της οικονομίας και μπορεί να επιτάχυνε το τέλος της Μεγάλης Ύφεσης στις Ηνωμένες Πολιτείες. Οι κρατικές επενδύσεις αντιπροσώπευαν μόνο το 5% της ετήσιας επένδυσης των ΗΠΑ σε βιομηχανικό κεφάλαιο το 1940. Μέχρι το 1943, η κυβέρνηση αντιπροσώπευε το 67% των επενδύσεων κεφαλαίου των ΗΠΑ.

Ανάλυση

Το κραχ ακολούθησε μια κερδοσκοπική άνθηση που είχε επικρατήσει στα τέλη της δεκαετίας του 1920. Κατά το δεύτερο μισό της δεκαετίας του 1920, η παραγωγή χάλυβα, οι κατασκευές κτιρίων, ο κύκλος εργασιών λιανικής, ο αριθμός ταξινομημένων αυτοκινήτων , ακόμη και οι σιδηροδρομικές εισπράξεις προχώρησαν από ρεκόρ σε ρεκόρ. Το συνολικό καθαρό κέρδος 536 μεταποιητικών και εμπορικών εταιρειών παρουσίασαν αύξηση, το πρώτο εξάμηνο του 1929, κατά 36,6% σε σχέση με το 1928, ένα εξάμηνο ρεκόρ. Ο σίδηρος και ο χάλυβας ήταν στην κορυφή της λίστας με διπλάσια κέρδη. Τέτοια στοιχεία δημιούργησαν ένα κρεσέντο χρηματιστηριακής κερδοσκοπίας που οδήγησε εκατοντάδες χιλιάδες Αμερικανούς να επενδύσουν σε μεγάλο βαθμό στο χρηματιστήριο. Ένας σημαντικός αριθμός από αυτούς δανειζόταν χρήματα για να αγοράσει περισσότερες μετοχές. Μέχρι τον Αύγουστο του 1929, οι χρηματιστές δάνειζαν συνήθως σε μικρούς επενδυτές περισσότερα από τα δύο τρίτα της ονομαστικής αξίας των μετοχών που αγόραζαν. Πάνω από 8,5 δισεκατομμύρια δολάρια χορηγήθηκαν με δάνειο, ποσό που ξεπερνούσε την αξία του τυπωμένου χρήματος στις Ηνωμένες Πολιτείες εκείνη την εποχή.

Οι αυξανόμενες τιμές των μετοχών ενθάρρυναν περισσότερους ανθρώπους να επενδύσουν, ελπίζοντας ότι οι τιμές των μετοχών θα ανέβαιναν περαιτέρω. Η κερδοσκοπία τροφοδότησε έτσι περαιτέρω αυξήσεις και δημιούργησε μια οικονομική φούσκα . Εξαιτίας της αγοράς περιθωρίου κέρδους, οι επενδυτές έμελλε να χάσουν μεγάλα χρηματικά ποσά εάν η αγορά έπεφτε – ή ακόμη και απέτυχε να προχωρήσει αρκετά γρήγορα. Η μέση αναλογία τιμής προς κέρδος των μετοχών S&P Composite ήταν 32,6 τον Σεπτέμβριο του 1929, σαφώς πάνω από τα ιστορικά πρότυπα. Σύμφωνα με τον οικονομολόγο John Kenneth Galbraith, αυτή η ευφορία είχε επίσης ως αποτέλεσμα ένας μεγάλος αριθμός ανθρώπων να τοποθετούν τις αποταμιεύσεις και τα χρήματά τους σε επενδυτικά προϊόντα μόχλευσης όπως το “Blue Ridge trust” και το “Shenandoah trust” της Goldman Sachs. Και αυτά κατέρρευσαν το 1929, με αποτέλεσμα ζημίες στις τράπεζες 475 δισεκατομμυρίων δολαρίων σε δολάρια το 2010 ( 563.72 δισεκατομμύρια το 2019 ).

Ο Βρετανός οικονομολόγος Sir George Paish προέβλεψε την ύφεση του Μαΐου.

Οι καλές σοδειές είχαν δημιουργήσει ένα πλεόνασμα 250 εκατομμυρίων μπουσέλων σίτου που θα έβγαιναν στην αγορά όταν αυτή θα άνοιγε το 1929. Μέχρι τον Μάιο υπήρχε επίσης μια σοδειά χειμερινού σίτου 560 εκατομμυρίων μπουσέλ έτοιμη για συγκομιδή στην κοιλάδα του Μισισιπή. Αυτή η υπερπροσφορά προκάλεσε τόσο μεγάλη πτώση στις τιμές του σιταριού που τα καθαρά εισοδήματα του αγροτικού πληθυσμού από το σιτάρι απειλούνταν με εξαφάνιση. Τα χρηματιστήρια είναι πάντα ευαίσθητα στη μελλοντική κατάσταση των αγορών εμπορευμάτων, και η ύφεση στη Wall Street που είχε προβλέψει για τον Μάιο ο Sir George Paish έφτασε στην ώρα της. Τον Ιούνιο του 1929, η θέση σώθηκε από μια σοβαρή ξηρασία στην Ντακότα και την Καναδική Δύση, καθώς και από δυσμενείς χρόνους σποράς στην Αργεντινή και την ανατολική Αυστραλία. Η υπερπροσφορά τώρα ήταν επιθυμητή για να καλύψει τα κενά στην παγκόσμια παραγωγή σιταριού του 1929. Από 97 λεπτά ανά μπουσέλ τον Μάιο, η τιμή του σιταριού αυξήθηκε σε 1,49 δολλάρια τον Ιούλιο. Όταν φάνηκε ότι σε αυτό το ποσοστό οι Αμερικανοί αγρότες θα έπαιρναν περισσότερα για τη σοδειά τους παρά για εκείνη του 1928, τα αποθέματα ανέβηκαν ξανά.

Τον Αύγουστο, η τιμή του σιταριού έπεσε όταν η Γαλλία και η Ιταλία καυχιούνταν για μια υπέροχη σοδειά και η κατάσταση στην Αυστραλία βελτιώθηκε. Αυτό προκάλεσε ρίγη στη Wall Street και οι τιμές των μετοχών έπεσαν γρήγορα, αλλά η είδηση για φθηνές μετοχές έφερε μια νέα ορμή από ερασιτέχνες κερδοσκόπους και επενδυτές. Το Κογκρέσο ψήφισε ένα πακέτο βοήθειας 100 εκατομμυρίων δολαρίων για τους αγρότες, ελπίζοντας να σταθεροποιηθούν οι τιμές του σιταριού. Μέχρι τον Οκτώβριο όμως, η τιμή είχε πέσει στα 1,31 $ ανά μπουσέλ.

Και άλλοι αξιόπιστοι οικονομικοί δείκτες επιβραδύνονταν ή ακόμη και έπεφταν μέχρι τα μέσα του 1929, συμπεριλαμβανομένων των πωλήσεων αυτοκινήτων, των πωλήσεων κατοικιών και της παραγωγής χάλυβα. Η πτώση των εμπορευμάτων και της βιομηχανικής παραγωγής πολύ πιθανόν να κλόνισε ακόμη και την αμερικανική αυτοπεποίθηση, με την χρηματιστηριακή αγορά να καταγράφει υψηλό την 3η Σεπτέμβριου στις 381,17 αμέσως μετά την Εργατική Πρωτομαγιά, και στη συνέχεια άρχισε να παραπαίει, όταν ο Ρότζερ Μπάμπσον εξέδωσε την προειδοποιητική πρόβλεψή του για «κατάρρευση της αγοράς». Μέχρι το τέλος Σεπτεμβρίου, η αγορά μειώθηκε κατά 10% από την το προηγούμενο υψηλό (το “Babson Break”). Οι πωλήσεις μετοχών εντάθηκαν στις αρχές και στα μέσα Οκτωβρίου, με πτωτικές ημέρες να δαικόπτονται σποραδικά από μερικές ανοδικές ημέρες. Οι μαζικές πωλήσεις πανικού ξεκίνησαν την εβδομάδα του Οκτωβρίου 21 και εντάθηκαν την περίοδο Οκτώβριος 24 – Οκτώβριος 28, και με την κορύφωση στην 29η Οκτωβρίου («Μαύρη Τρίτη»).

Ο πρόεδρος της Chase National Bank, Albert H. Wiggin, είχε τότε δηλώσει: “Τώρα είμαστε ενώπιον του αντίκτυπου του όργιου κερδοσκοπίας στο οποίο επιδίδονταν εκατομμύρια επενδυτές. Ηταν αναπόφεκτο, διότι η ραγδαία αύξηση του αριθμού επενδυτών συνεπαγόταν και μία ανάλογη αύξηση των κατόχων μετοχών προς πώληση, όταν η ανοδική περίοδος έφτασε στο τέλος της και οι εντολές πώλησης μετοχών αντικατέστησαν τις εντολές αγοράς τους.”

Αντίκτυπος

Ηνωμένες Πολιτείες

Μαζί, το κραχ του 1929 και η Μεγάλη Ύφεση αποτέλεσαν τη μεγαλύτερη οικονομική κρίση του 20ού αιώνα. Ο πανικός του Οκτωβρίου του 1929 έγινε σύμβολο της οικονομικής συρρίκνωσης που κυρίευσε τον κόσμο κατά την επόμενη δεκαετία. Οι πτώσεις των τιμών των μετοχών στις 24 και 29 Οκτωβρίου 1929 επέδρασαν στιγμιαία σε όλες τις χρηματοπιστωτικές αγορές, εκτός από την Ιαπωνία.

Το κραχ της Wall Street είχε σημαντικό αντίκτυπο στην οικονομία των ΗΠΑ και στην παγκόσμια οικονομία και αποτέλεσε αντικείμενο έντονων ακαδημαϊκών ιστορικών, οικονομικών και πολιτικών συζητήσεων από την λήξη του μέχρι σήμερα. Μερικοί άνθρωποι πίστευαν ότι οι καταχρήσεις από εταιρείες χαρτοφυλακίου κοινής ωφελείας συνέβαλαν στο κραχ της Wall Street του 1929 και στη Μεγάλη Ύφεση που ακολούθησε. Πολλοί άνθρωποι κατηγόρησαν το κραχ στις εμπορικές τράπεζες που ήταν πολύ πρόθυμες να θέσουν σε κίνδυνο τις καταθέσεις στο χρηματιστήριο.

Το 1930, 1.352 τράπεζες είχαν πάνω από 853 εκατομμύρια δολάρια σε καταθέσεις. το 1931, ένα χρόνο αργότερα, 2.294 τράπεζες πτώχευσαν με σχεδόν 1,7 δισεκατομμύρια δολάρια σε καταθέσεις. Πολλές επιχειρήσεις απέτυχαν (28.285 χρεοκοπίες με τον ημερήσιο ρυθμό να είναι 133 επιχειρήσεις την ημέρα το 1931).

Το κραχ του 1929 σταμάτησε την ξέφρενη δεκαετία του ’20. Όπως εξέφρασε με επιφύλαξη ο οικονομικός ιστορικός Charles P. Kindleberger, το 1929 δεν υπήρχε ένας θεσμικός δανειστής έσχατης ανάγκης, η έγκαιρη και αποφασιστική επέμβαση του οποίου, θα ήταν το κλειδί για τη μείωση της περιόδου επιχειρηματικής υφεσης που συνήθως ακολουθεί τις χρηματοπιστωτικές κρίσεις. Η συντριβή προκάλεσε εκτεταμένες και μακροχρόνιες συνέπειες για τις Ηνωμένες Πολιτείες. Οι ιστορικοί εξακολουθούν να εξετάζουν εάν το κραχ του 1929 πυροδότησε τη Μεγάλη Ύφεση ή εάν απλώς συνέπεσε με το σκάσιμο μιας μέτριας επικινδυνότητας οικονομικοπιστωτικής φούσκας . Μόνο το 16% των αμερικανικών νοικοκυριών είχαν επενδύσει στο χρηματιστήριο εντός των Ηνωμένων Πολιτειών κατά την περίοδο που προηγήθηκε της Μεγάλης Ύφεσης, υποδηλώνοντας ότι το κραχ είχε κάπως μικρότερο βάρος στην πρόκληση του.

Πορεία ανέργων στο Τορόντο

Ωστόσο, οι ψυχολογικές επιπτώσεις του κραχ αντήχησαν σε όλη τη χώρα καθώς οι επιχειρήσεις συνειδητοποίησαν τις δυσκολίες στην εξασφάλιση επενδύσεων στην κεφαλαιαγορά για νέα έργα και επεκτάσεις. Η επιχειρηματική αβεβαιότητα επηρεάζει φυσικά την εργασιακή ασφάλεια των εργαζομένων και καθώς ο Αμερικανός εργαζόμενος (ο καταναλωτής) αντιμετώπιζε αβεβαιότητα όσον αφορά το εισόδημα του, φυσικά η τάση για κατανάλωση μειώθηκε. Η πτώση των τιμών των μετοχών προκάλεσε χρεοκοπίες και σοβαρές μακροοικονομικές δυσκολίες, όπως περιστολή πιστώσεων, κλείσιμο επιχειρήσεων, απολύσεις εργαζομένων, πτώχευση τραπεζών, μείωση της προσφοράς χρήματος και άλλα οικονομικώς στενάχωρα φαινόμενα.

Η επακόλουθη αύξηση της μαζικής ανεργίας θεωρείται ως αποτέλεσμα του κραχ, αν και το κραχ δεν είναι σε καμία περίπτωση το μοναδικό γεγονός που συνέβαλε στην ύφεση. Το κραχ της Wall Street θεωρείται συνήθως ότι έχει τον μεγαλύτερο αντίκτυπο στα γεγονότα που ακολούθησαν και επομένως θεωρείται ευρέως ότι σηματοδοτεί την καθοδική οικονομική διολίσθηση που ξεκίνησε τη Μεγάλη Ύφεση. Αλήθεια ή όχι, οι συνέπειες ήταν τρομερές σχεδόν για όλους. Οι περισσότεροι ακαδημαϊκοί εμπειρογνώμονες συμφωνούν σε μια πτυχή του κραχ: Εξάλειψε πλούτο δισεκατομμυρίων δολαρίων σε μια μέρα και αυτό μείωσε αμέσως την καταναλωτική κίνηση.

Η αποτυχία πυροδότησε μια παγκόσμια φυγή από τα χρεώγραφα που εγγυούνταν τα αποθεματικά χρυσού των ΗΠΑ (δηλαδή του δολαρίου) και ανάγκασε την Ομοσπονδιακή Τράπεζα να αυξήσει τα επιτόκια σε μια περίοδο που η φθηνή πίστωση ήταν απαραίτητη. Περίπου 4.000 τράπεζες και άλλοι δανειστές τελικά πτώχευσαν. Επίσης, το κριτήριο uptick, που επέτρεπε στους επενδυτές να τοποθετηθούν αρνητικά πρσο μία μετοχή μόνο όταν η τελευταία κίνηση της τιμής αυτής ήταν θετική, εφαρμόστηκε μετά το κραχ της αγοράς του 1929 για να αποτρέψει τους επενδυτές να μειώσουν την τιμή μιας μετοχής μέσω μιας συντονισμένης επίθεσης .

Ευρώπη

Το κραχ του χρηματιστηρίου του Οκτωβρίου 1929 οδήγησε άμεσα στη Μεγάλη Ύφεση στην Ευρώπη. Όταν οι μετοχές έπεσαν κατακόρυφα στο Χρηματιστήριο της Νέας Υόρκης, ο κόσμος το παρατήρησε αμέσως. Αν και οι οικονομικοί ηγέτες στο Ηνωμένο Βασίλειο, όπως και στις Ηνωμένες Πολιτείες, υποτίμησαν κατά πολύ την έκταση της κρίσης που ακολούθησε, σύντομα έγινε σαφές ότι οι οικονομίες του πλανήτη ήταν πιο διασυνδεδεμένες από ποτέ. Οι επιπτώσεις της διαταραχής στο παγκόσμιο σύστημα πίστωσης, εμπορίου και παραγωγής και η επακόλουθη κατάρρευση της αμερικανικής οικονομίας έγιναν σύντομα αισθητές σε όλη την Ευρώπη.

Ειδικά το 1930 και το 1931, οι άνεργοι εργάτες κατέβηκαν σε απεργία, διαδήλωσαν και γενικά ανέλαβαν άμεση δράση για να επιστήσουν την προσοχή του κοινού στα δεινά τους. Στο Ηνωμένο Βασίλειο, οι διαμαρτυρίες επικεντρώνονταν συχνά στη λεγόμενη αξιολόγηση κριτιρίων διαβίωσης την οποία η κυβέρνηση είχε θεσπίσει το 1931 για να περιορίσει τον αριθμό των επιδομάτων ανεργίας που καταβαλλόντουσαν σε άτομα και οικογένειες. Για τα μέλη της εργατικής τάξης, η αξιολόγηση αντιμετωπιζόταν ως ένας παρεμβατικός και αναίσθητος τρόπος αντιμετώπισης της χρόνιας και αδυσώπητης στέρησης που προκάλεσε η οικονομική κρίση. Οι απεργίες αντιμετωπίστηκαν βίαια, με την αστυνομία να διαλύει διαδηλώσεις, να συλλαμβάνει διαδηλωτές και να τους κατηγορεί για εγκλήματα που σχετίζονται με παραβίαση της δημόσιας τάξης.

Ακαδημαϊκή ανάλυση

Υπάρχει μια συνεχής συζήτηση μεταξύ οικονομολόγων και ιστορικών σχετικά με τον ρόλο που έπαιξε το κραχ στα επόμενα οικονομικά, κοινωνικά και πολιτικά γεγονότα. Το περιοδικό Economist υποστήριξε σε ένα άρθρο του 1998 ότι η ύφεση δεν ξεκίνησε με το κραχ του χρηματιστηρίου, ούτε ήταν σαφές τη στιγμή του κραχ ότι ξεκινούσε μια ύφεση. Ρώτησαν: «Μπορεί μια πολύ σοβαρή κατάρρευση του Χρηματιστηρίου να προκαλέσει σοβαρή οπισθοδρόμηση στη βιομηχανία, όταν η βιομηχανική παραγωγή είναι ως επί το πλείστον σε υγιή και ισορροπημένη κατάσταση;» Υποστήριξαν ότι πρέπει να υπάρξει κάποια οπισθοδρόμηση, αλλά δεν υπήρχαν ακόμη επαρκή στοιχεία που να αποδεικνύουν ότι θα διαρκούσε πολύ ή θα προκαλούσε αναγκαστικά μια γενική βιομηχανική ύφεση.

Ωστόσο, ο Economist προειδοποίησε επίσης ότι ορισμένες τραπεζικές χρεοκοπίες ήταν επίσης αναμενόμενες και ορισμένες τράπεζες μπορεί να μην είχαν αποθέματα για τη χρηματοδότηση εμπορικών και βιομηχανικών επιχειρήσεων. Κατέληγε στο συμπέρασμα ότι η θέση των τραπεζών ήταν ο πρωτεύων παράγοντας, αλλά αυτό που επρόκειτο να συμβεί δεν μπορούσε να είχε προβλεφθεί.

Στο βιβλίο A Monetary History of the United States του Milton Friedman, το οποίο γράφτηκε από κοινού με την Anna Schwartz, υποστηρίζεται ότι αυτό που έκανε τη «μεγάλη συρρίκνωση» τόσο έντονη δεν ήταν η επιχειρηματικό επιβράδυνση, ο προστατευτισμός ή το κραχ του χρηματιστηρίου το 1929 από μόνα τους, αλλά η κατάρρευση του τραπεζικού συστήματος κατά τη διάρκεια τριών κυμάτων πανικού από το 1930 έως το 1933.

Περαιτέρω ανάγνωση

- Axon, Gordon V. (1974). Το Χρηματιστήριο του 1929 . Λονδίνο: Mason & Lipscomb Publishers Inc.

- Bierman, Harold (2008). «The 1929 Stock Market Crash». Στο: Whaples, Robert, επιμ. EH.Net Encyclopedia. Santa Clara, California: Economic History Association. Ανακτήθηκε στις February 2, 2017.

- Brooks, John (1969). Μόλις στο Golconda: A True Drama of Wall Street 1920–1938 . Νέα Υόρκη: Harper & Row.(ISBN 0393013758)ISBN 0393013758

- Γκάλμπρεϊθ, Τζον Κένεθ . “1929: Νέα Υόρκη.” Lapham’s Quarterly, αρ. 2 (Άνοιξη 2015): 145–146

- Klein, Maury (2001). Rainbow’s End: The Crash of 1929 . Νέα Υόρκη: Oxford University Press.(ISBN 0195135164)ISBN 0195135164

- Klingaman, William K. (1989). 1929: Το έτος της μεγάλης συντριβής . Νέα Υόρκη: Harper & Row.(ISBN 0060160810)ISBN 0060160810

- Leone, Bruno (1994). Η Μεγάλη Ύφεση: Αντίθετες απόψεις, 14–25. Σαν Ντιέγκο, Καλιφόρνια: Bender, David L.

- Pendergast, Tom (2003). Αμερικανικές Δεκαετίες: 1920–1929 . Farmington Hills, Michigan: UXL American Decades Publishing

- Shachtman, Tom (1979). The Day America Crashed: A Narrative Account of the Great Stock Market Crash of the Great Stock Market Crash of the 24 October 1929 . Νέα Υόρκη: GP Putnam.(ISBN 0399116133)ISBN 0399116133 .

- Thomas, Gordon and Morgan-Witts, Max (1979). The Day the Bubble Burst: A Social History of the Wall Street Crash of 1929 . Garden City, Νέα Υόρκη: Doubleday.(ISBN 0385143702)ISBN 0385143702

- Watkins, Tom H. (1993). Η Μεγάλη Ύφεση: Η Αμερική στη δεκαετία του 1930, 22–55. Νέα Υόρκη: Little, Brown & Company